Когда нужна финансовая модель

Допустим, у вас есть деньги, сформулирована бизнес-идея, но отсутствует опыт в конкретной сфере. Тут финансовая модель поможет увидеть, насколько успешен будет бизнес. Вы сможете решить какую бизнес-модель выбрать, скорректировать плановые и начальные показатели так, чтобы это было экономически выгодно.

Финмодель позволит:

- решить, стоит ли начинать заниматься этим бизнесом и какой нужен капитал;

- рассчитать точку безубыточности — понять сколько и по какой цене нужно реализовать товаров и услуг, чтобы выйти в ноль;

- увидеть, какие из показателей больше всего влияют на прибыль и рентабельно и поймете, чему нужно уделить особое внимание.

Уже работающему бизнесу модель демонстрирует, в каких местах вы теряете прибыль, где сосредоточен потенциал развития, а может у вас какое-то направление съедает бюджет и его вообще лучше прекратить.

Многие предприниматели считают, что прогнозировать будущее бизнеса наверняка невозможно. Но с помощью модели финансовой оценки показателей это можно сделать, причем с довольно высокой точностью прогноза. А если добавить в финмодель инвестиционные показатели, то можно увидеть в какие сроки окупится проект и выгоден ли он для инвестиций.

А как же бизнес-план?

Не стоит сравнивать финансовую модель с бизнес-планом. У них разные задачи. Бизнес-план — это про описание и анализ рынка, рисков, финансовый и маркетинговый планы и т.д.

Финансовая модель позволяет проиграть разные сценарии развития, быстро просчитать ключевые показатели и определить их оптимальную величину для максимальной отдачи и эффективности бизнеса.

В большинстве случаев составления финансовой модели достаточно. Это на начальном этапе позволит вам не просто понять стоит ли игра свеч, но и даст готовый инструмент. После запуска бизнеса вы сможете регулярно отслеживать показатели и принимать решения для повышения их эффективности.

Кто составляет финансовую модель

Тот, кто умеет делать это правильно. Это может быть собственник бизнеса, финансовый директор, если есть, либо финансист на аутсорсе (сейчас таких много).

Что включает в себя модель

В разных финансовых моделях могут быть использованы свои показатели, но условно их можно разделить на оборот, расходы, чистую прибыль и показатели движения денежных потоков.

Как правило, финансовую модель составляют на год. Дальше прогнозировать сложно из-за неустойчивости рынка, но если у вас стабильные перспективы, серьезным колебаниям ни компания, ни рынок не подвержены, вы можете составлять прогнозы на более длительный период.

Как составить финансовую модель самостоятельно?

Мы разработали простой готовый шаблон, который уже оценили наши клиенты и партнеры из самых разных сфер бизнеса: строительства, логистики, розничных и онлайн-магазинов и др. Вы можете адаптировать ее под себя или создать собственную модель. Рассказываем пошагово как это сделать и что нужно учесть.

Шаг 1. Прогноз выручки и воронки продаж

Выручка — количество проданных товаров или оказанных услуг в денежном эквиваленте. Считают ее отдельно по каждому месяцу. В финансовой модели прописывается вся воронка продаж. Она может состоять из охвата, количества просмотров, конверсии заявок, продаж, суммы среднего чека и т.д.

Если бизнес действующий берутся показатели за прошлый год. Для начинающего бизнеса можно брать средние данные по рынку или желаемые показатели.

Возьмем, интернет-магазин. Потенциальный покупатель проходит по определенному сценарию:

- Переходит по ссылке: это может быть реклама или органическая выдача в поисковиках.

- Листает страницы, выбирает товар.

- Добавляет в корзину понравившийся товар (или не добавляет и уходит).

- Совершает покупку или оставляет товар в корзине с желанием подумать и поискать еще.

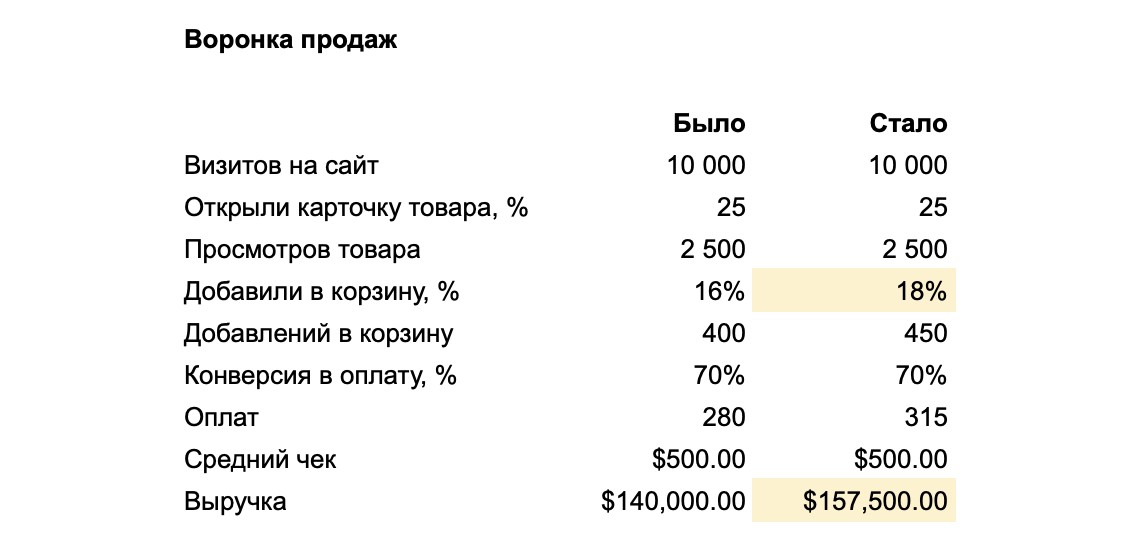

Допустим, мы видим, что у нас достаточно посетителей и просмотров товаров, и нам хочется увеличить конверсию в покупке. У владельца бизнеса есть гипотеза, что если улучшить описание товара и сделать более качественное фото, то количество добавивших товар в корзину увеличится на 2%. При той же конверсии в оплату мы получим дополнительную прибыль в 17 500 рублей. Это позволит решить стоит ли вкладывать ресурсы в эту задачу или есть смысл поработать над другими показателями.

Формулы в таблице позволяют моделировать разные сценарии развития событий. После чего можно строить конкретные планы по увеличению конверсий на каждом этапе. При изменении конверсий, выручка автоматически пересчитывается.

Шаг 2. Расчет расходов

Блок с расходами включает абсолютно все траты, которые понесло предприятие за год. Их желательно разделить на постоянные и переменные, можно отдельно рассчитывать косвенные и прямые затраты, а также налоги и отчисления. Это позволит глубже увидеть бизнес-процессы и влиять на их эффективность.

Переменные расходы

Переменными называются затраты, которые напрямую зависят от объема производства. Это могут быть расходы на закупку материала, доставку, бонусы с продаж. В зависимости от бизнес-модели, вы можете рассчитывать их в деньгах или процентах от выручки.

На этом этапе вы можете анализировать что будет, если вы смените поставщика на более дешевого, внедрите мотивацию для сотрудников отдела продаж или пересмотрите логистику при условии сохранения текущих объемов продаж.

Считаем маржинальную прибыль: выручка минус переменные расходы. Это такой промежуточный доход, без учета затрат на аренду офиса, зарплат, налогов и так далее. Позволит оценить насколько вообще бизнес эффективно продает и узнать, что мы получаем после продажи товаров или услуг.

Постоянные расходы

Их компания несет, даже если ничего не производит. Выделяют прямые и косвенные постоянные расходы. К первым относятся те, что напрямую связаны с направлением бизнеса: аренда производственного цеха, зарплата сотрудников, занятых на производстве. И даже когда вы ничего не создаете, вы несете убытки в виде простоя сотрудников, оборудования и пр.

Считаем валовую прибыль: если от маржинальной прибыли отнять постоянные прямые расходы, получим валовую прибыль. Она показывает эффективность производства. При отрицательной динамике стоит принять решение об отказе от того направления, которое не приносит достаточную прибыль.

Косвенные прямые расходы — это зарплата административного персонала, аренда офиса, коммунальные услуги и т.д. В некоторых сферах бизнеса (консалтинге, например) прямых постоянных расходов может не быть вовсе, только косвенные.

Считаем EBITDA. Когда мы вычитаем из выручки все переменные и постоянные расходы, это все еще не чистая прибыль. Но мы можем оценить такой показатель как операционная прибыль. Дословно в переводе с английского «прибыль до вычета процентов, налогов, износа и амортизации».

Финмодель в этом случае позволяет ответить на вопросы: как выгоднее производить товары — самому или отдавать на аутсорс, какую выбрать систему налогообложения и т.д.

Шаг 4. Расчет чистой прибыли

Когда из выручки вычтены переменные, постоянные расходы, налоги, проценты по кредитам и амортизация, мы получаем чистую прибыль. Промежуточные шаги в виде расчета маржинального дохода, валовой прибыли и EBITDA нужны для более глубокого анализа и принятия решения на каждом этапе всех бизнес-процессов.

Из чистой прибыли мы можем рассчитать рентабельность бизнеса. Для этого делим ее на объем выручки и умножаем на 100%. Рентабельность по чистой прибыли показывает сколько чистых копеек бизнес заработал на каждый рубль выручки. Это позволяет понять, сколько можно вложить в развитие бизнеса или выплатить в виде дивидендов.

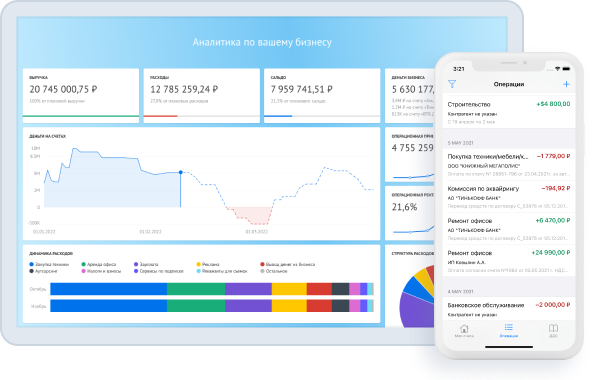

Шаг 5. Денежный поток

На этом этапе вы уже хорошо понимаете, какие показатели и как влияют на прибыль. Но пока непонятно, как двигаются деньги: поступление и траты происходят в разное время, а выполнять обязательства перед поставщиками, сотрудниками, государственными органами нужно вовремя.

Обычно для начинающих бизнесменов это самая сложная часть — спланировать оплаты и поступления так, чтобы на счете всегда было достаточно денег для текущих расходов. И как раз в этой части финансовая модель поможет разобраться, что именно создает разницу между суммой в таблице и реальными деньгами.

Здесь мы рассчитываем оборотный капитал — это запасы плюс разница между дебиторской и кредиторской задолженностью.

- Запасы — это стоимость продукции, которая находится на складе или уже куплена у поставщика.

- Дебиторская задолженность — та сумма, которую должны вам за уже оказанные услуги или проданный товар.

- Кредиторская задолженность — сумма, которую должны вы.

Полученный оборотный капитал показывает, какими средствами вы располагаете. Положительная цифра означает, что какая-то часть собственных денег не используется компанией. Отрицательный оборотный баланс говорит о том, что вы пользуетесь чужими деньгами.

Например, вы работаете по постоплате с клиентом — товары продаете, а деньги за них получаете потом. Или оплачиваете подрядчикам авансом, а услуги получаете позже. Таким образом чистая прибыль в компании фактически не в деньгах, а в виде запасов на складах. Это создает кассовый разрыв, и в какой-то момент вы просто не сможете оплатить налоги или выдать зарплату.

Что дает финансовая модель

Правильно заполненная финмодель может быть очень объемной и сложной, многие не хотят заморачиваться с ней. Тем не менее, она показывает все взаимосвязи в бизнесе. Одна исправленная цифра в воронке продаж меняет данные по всей модели и показывает уже другую чистую прибыль за год.

Финансовая модель:

- Показывает, на каком этапе стоит работать с конверсией. Например, потребители кладут товары в корзину и не покупают. Значит предпринимаем действия: напоминаем о том, что их товар все еще находится в корзине — запускаем рассылку или стимулируем с помощью акций.

- Помогает распределить ответственность отделов и сотрудников. Конкретный человек или подразделение может отвечать за определенный показатель В результате получаем данные об эффективности и можем работать с KPI.

- Дает наглядное представление, от какого направления бизнеса стоит отказаться уже сейчас, где провести работу с поставщиками, как повлиять на маркетинг.

- Определить перспективы масштабирования бизнеса. Вы в цифрах увидите что будет с выручкой, если открыть дополнительную точку продаж, к каким показателям нужно стремиться, чтобы начать выходить на прибыль.

Важно понимать, что финмодель — это прогноз, а конечный результат будет зависеть от принимаемых решений и ваших действий. Выводы для развития бизнеса вполне наглядны. Не нужно прибегать к помощи аналитиков: видно где показатели дают просадку и принять решения довольно легко.

Что стоит запомнить

Финансовая модель нужна любому бизнесу: как молодому, так и уже давно покорившему рынок. Она позволяет выдвигать гипотезы, дает направление развития бизнеса и возможность сфокусироваться на более результативных задачах.

У любого бизнеса есть постоянные и переменные расходы. Чтобы при просадке выручки не уйти в убыток — старайтесь переводить как можно больше расходов в переменные.

Меняя цифры в таблице сразу можно увидеть, как меняется чистая прибыль. Вам останется только найти решение, которое способно позитивно повлиять на определенные показатели: увеличить конверсию, повысить средний чек за счет пакетных предложений или снизить себестоимость за счет пересмотра условий работы с поставщиками.

Удачи!