Что такое АУСН

Автоматизированная упрощенка похожа на классическую, но с некоторыми изменениями:

- Отменены страховые взносы.

- Предприниматель освобождается от большей части отчетности, в том числе от подачи налоговой декларации и ряда отчетов за сотрудников.

- Считать налоги тоже не нужно — налоговая сама все рассчитает и сообщит, какую сумму нужно внести в бюджет.

АУСН запустили в качестве эксперимента в ограниченном числе регионов — также было с самозанятостью. Площадкой для тестирования стали Москва и МО, Калужская область и Татарстан.

С июля 2022 года присоединиться к тестированию могли только новые предприниматели, зарегистрировавшие свой бизнес в одном из четырех субъектов. С 1 января 2023 года режим открылся и для действующих компаний, но только из тех же регионов.

Когда на АУСН смогут перейти компании и предприниматели из других областей, пока неизвестно. Окончание эксперимента запланировано на 2027 год, но если спецрежим хорошо себя проявит, не исключено, что по всей стране он распространится раньше.

Плюсы и минусы АУСН

Если вы подумали, что все в этой системе идеально — увы. Автоматизированная система налогообложения имеет ряд весомых плюсов, но и без минусов тут тоже не обошлось.

Сначала обозначим преимущества АУСН:

- Предприниматель освобождается от уплаты взносов за себя. Ни фиксированные, ни дополнительные платежи вносить не нужно. Но если хочется – можно.

- Отчетности значительно меньше. Особенно это оценят предприниматели с сотрудниками, которым теперь нужно будет считать НДФЛ, сдавать СЗВ-СТАЖ, 4-ФСС и РСВ. Ну и ранее уже упомянутая декларация тоже не нужна.

- Нет страховых взносов за сотрудников. Сохранился только взнос на травматизм, но теперь он фиксированный — 2 217 ₽ в год за всех сотрудников (до 2023 года было 2 040 ₽).

- Финансовые данные в одном месте.Финансовые операции отображаются в личном кабинете на сайте налоговой, а также в специальном приложении выбранного банка. Можно не запрашивать данные о движении денег и информацию по налогам у бухгалтера.

Теперь к недостаткам автоматизации:

- Пространство для маневра сокращается. «Слететь» с АУСН проще, чем с обычной упрощенки, так как все данные передаются автоматически. К примеру, не получится, как раньше, заплатить НДС и сохранить спецрежим — с роботизированной системой вряд ли получится договориться.

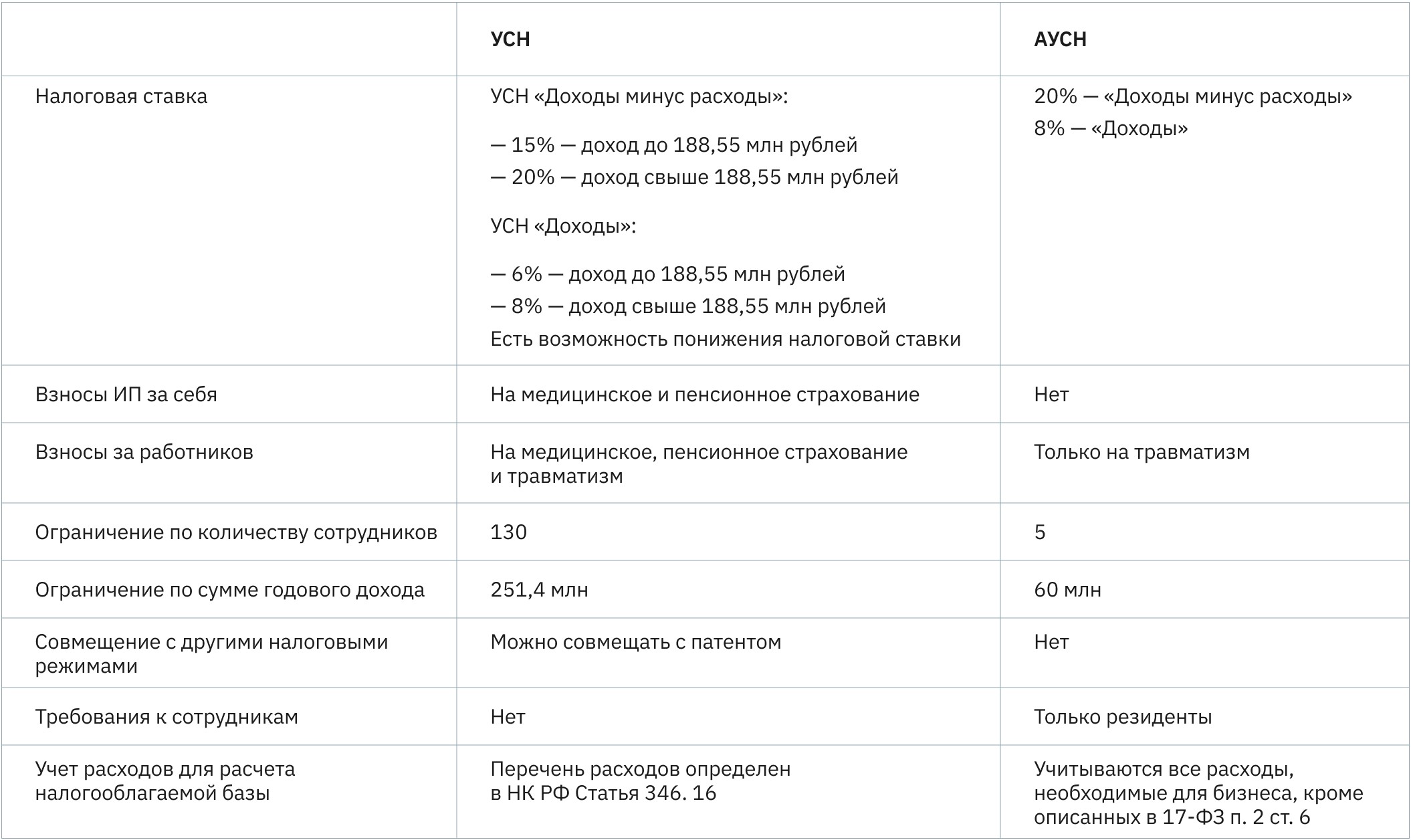

- Налоговая ставка выше, чем на классической УСН. На АУСН «Доходы» ставка 8%, а на АУСН «Доходы минус расходы» — 20%. Без автоматизации налоги ИП на упрощенке в 2023 году составляют 6% и 15% соответственно.

- Существенное ограничение по годовому доходу. Автоматизированная упрощенка в 2023 ограничивается лимитом 60 млн ₽, в то время как обычная — 251,4 млн ₽.

Для удобства собрали ключевые отличия АУСН от УСН в таблице:

Как будет считаться налог на АУСН

Как и классическая УСН, автоматизированная упрощенка позволяет выбрать объект налогообложения — «Доходы» или «Доходы минус расходы», то есть платить налоги со всех поступлений или сначала вычитать из них затраты.

При выборе «Доходы минус расходы» учитывайте, что есть список запрещенных категорий трат — он внесен в Федеральный закон №17-ФЗ п. 2 ст. 6. Например, в расходы нельзя будет включить оплату проезда до работы на общественном транспорте или путевки в санаторий для бухгалтера. И не забывайте про первичную документацию — чеки, квитанции, счета. Их может запросить налоговая для подтверждения расходов.

Для объекта «Доходы минус расходы» также предусмотрен минимальный налог в размере 3% от суммы всех поступлений. При этом доход ИП на упрощенке в 2023 году значения не имеет — внести в казну 3% придется, даже если по итогам года бизнес сработал в ноль или ушел в минус.

Выгодно ли предпринимателю переходить на АУСН или классическая упрощенка все же лучше? Верного ответа на этот вопрос нет — всё зависит от конкретного бизнеса и его показателей.

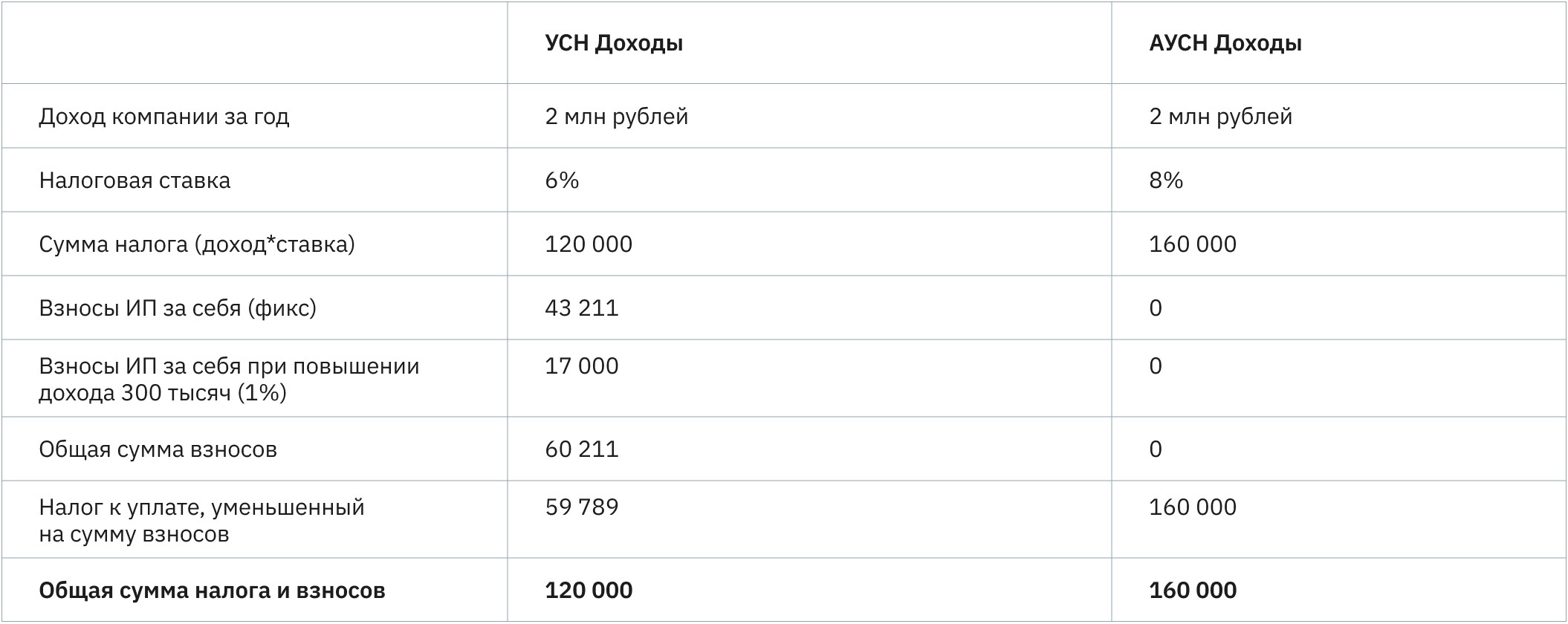

Из примера в таблице выше видно, что если вы ИП без сотрудников и зарабатываете в год 2 миллиона рублей, вам выгоднее остаться на УСН – общая сумма взносов тут ниже на 40 тысяч.

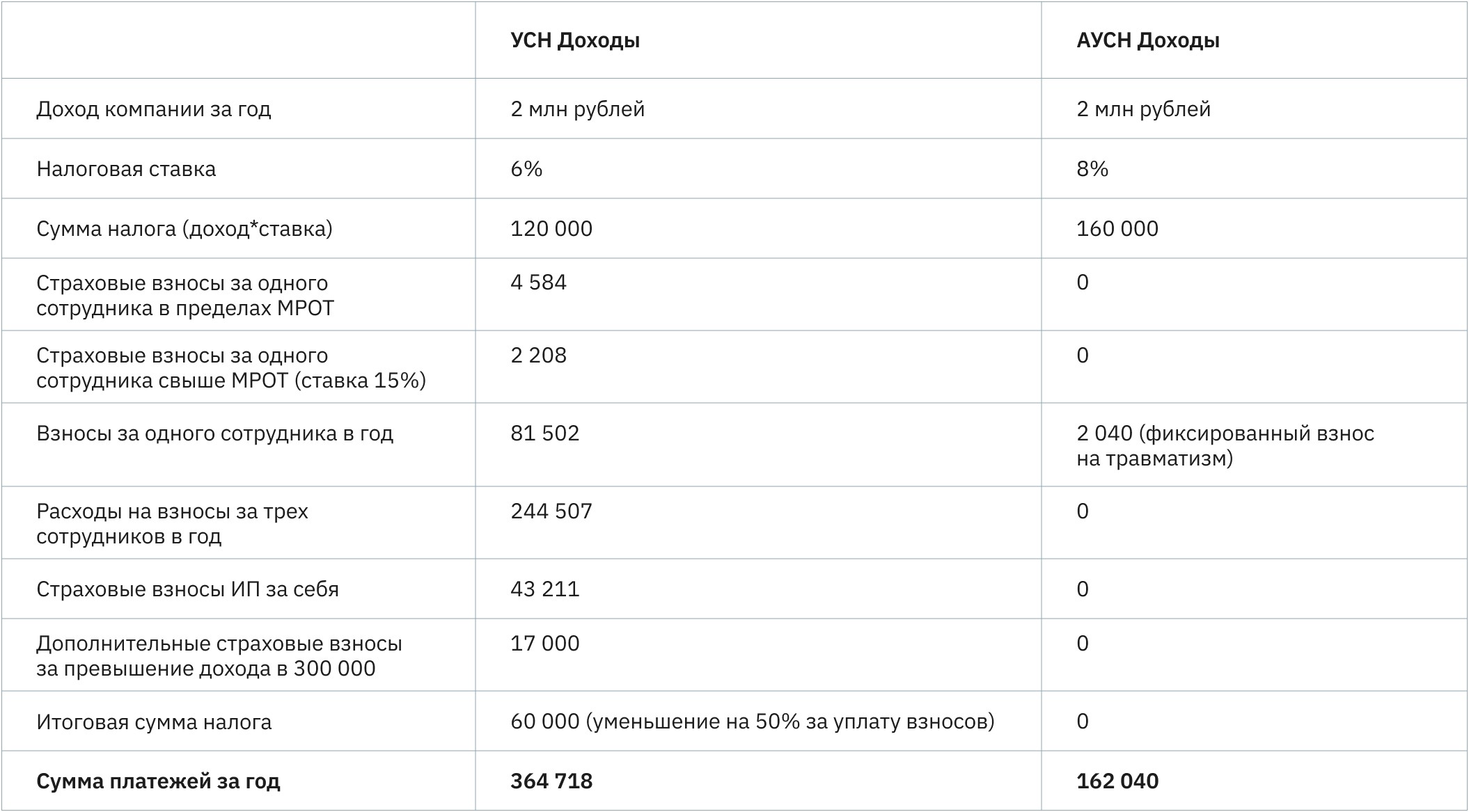

А вот как изменится ситуация, если к ИП из примера выше добавить 3 сотрудников с зарплатой 30 000 рублей:

Но наш пример не правило — необязательно АУСН будет выгодна для ИП с сотрудниками, как и классическая упрощенка не всегда хороша для предпринимателя без работников. Перед тем как перейти на АУСН, проведите приблизительные расчеты, например, по результатам прошлого года — это будет наглядным ориентиром.

Кто может перейти на АУСН в 2024

АУСН анонсирована как спецрежим для небольших предприятий, поэтому есть весомые ограничения по сумме дохода, числу сотрудников и структуре компании.

Перейти на АУСН смогут индивидуальные предприниматели и юрлица:

- Зарегистрированные в регионах проведения эксперимента. При этом вести деятельность можно в другом субъекте РФ.

- У которых не больше 5 сотрудников в штате и все они налоговые резиденты РФ, а доход компании в год не больше 60 млн.

- Без филиалов и подразделений, работающих обособленно.

- Ведущие все расчеты, в том числе с сотрудниками, через один из банков-партнеров. Сейчас в списке 8 организаций, в том числе Тинькофф Банк, ВТБ и Альфа-Банк.

Ограничения по сфере деятельности тоже есть — они в АУСН перекочевали из УСН. Протестировать налоговый режим не смогут микрофинансовые организации, ломбарды, нотариусы. Посмотреть полный список можно тут.

Как перейти на АУСН с 2024 года

Чтобы перейти на новый налоговый режим в 2024 году, уведомить налоговую о переходе на АУСН нужно до 31 декабря 2023. Сделать это можно онлайн — через кабинет налогоплательщика.

Как перейти с УСН на АУСН?

Подать уведомление о намерении перейти на автоматизированную упрощенку до 31 декабря текущего года. Аналогично происходит переход на АУСН с ЕСХН — подаете уведомление и ждете начала нового календарного года.

Если вы только регистрируете бизнес, вместе с заявлением о регистрации ИП или ЮЛ, подайте уведомление о переходе на АУСН. Если сделать это сразу не получилось — не страшно. Со дня регистрации у вас будет 30 дней, чтобы подать это уведомление.

Можно ли перейти с АУСН на УСН?

Можно. Достаточно подать уведомление в налоговую до 31 декабря текущего года — тогда с первого января будет действовать новый налоговый режим.

В течение календарного года переход с АУСН на УСН осуществляется только в одном случае — если предприниматель или компания нарушили правила и утратили право на использование автоматизированной системы налогообложения. К таким нарушениям относятся, например, работа по агентским договорам, превышение разрешенного годового дохода в 60 млн, найм более 5 сотрудников и так далее.